Для расчета можно выбрать любой из 4 методов, предусмотренных для бухгалтерского учета, и любой из 2 методов, разработанных для налоговых целей. Следует иметь в виду, что с 1 января 2006 года пункт 17 ПБУ 6/01 дополнен положением, согласно которому в отношении объектов жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общем порядке. Заметим, что ранее эта норма была установлена только пунктом 51 Методических указаний №91н. Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01. В последующие годы сумма годовой амортизации рассчитывается аналогично.

АУДИТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ Амортизация по основным средствам для целей бухгалтерского учета начисляется по нормам, утвержденным Постановлением Совмина СССР от 22 октября 1990 г. № 1072 или Постановлением Правительства от 1 января 2002 г. ПБУ 6/01 установлено, что способ начисления амортизации по группе однородных объектов изменению не подлежит, а СПИ пересматривается только в случаях реконструкции и модернизации ОС (п. п. 18, 20 ПБУ 6/01). При способе уменьшаемого остатка – исходя из остаточной стоимости ОС на начало года, СПИ и коэффициента не выше 3, установленного организацией.

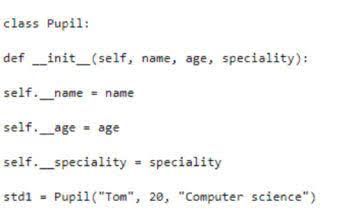

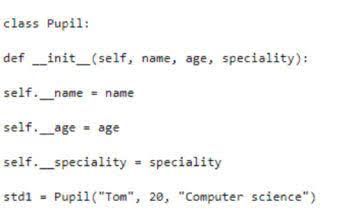

Начисление амортизации

Начисление амортизации – это обязательный процесс для амортизируемого имущества. Для расчета отчисляемых сумм организация вправе самостоятельно выбрать подходящий метод. Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму. Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Если в результате проведенной реконструкции или модернизации улучшились первоначально принятые нормативные показатели использования объекта основных средств, то организация может пересмотреть срок его полезного использования. Элементы амортизации объекта основных средств подлежат проверке на соответствие условиям использования объекта основных средств. Такая проверка проводится в конце каждого отчетного года, а также при наступлении обстоятельств, свидетельствующих о возможном изменении элементов амортизации. По результатам такой проверки при необходимости организация принимает решение об изменении соответствующих элементов амортизации. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете как изменения оценочных значений.

Производственная линия была поставлена на бухгалтерский и налоговый учет и введена в эксплуатацию. Поскольку руководством было принято решение о доведении приобретенной производственной линии до состояния, в котором она будет пригодна к использованию по назначению, то производственная линия будет числиться на счете 08 до окончания всех работ. Станки были поставлены на бухгалтерский и налоговый учет и введены в эксплуатацию. Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны. VСПИ– предполагаемый объем продукции (работ) за весь СПИ нематериального актива.

- Амортизация — это некий способ покрытия износа, процесс переноса стоимости ОС на счета затрат.

- Исходя из указанного можно сделать вывод, что базовое правило — начинать начислять амортизацию в бухгалтерском учете нужно начиная с даты признания объекта ОС в бухгалтерском учете, а прекращать — с момента списания объекта с бухгалтерского учета.

- К – норма амортизации для соответствующей амортизационной группы.

- Любое основное средство (ОС) со временем теряет свои первоначальные качества.

- Там уже подсчитать сумму накопленной амортизации за 10 лет не сложно.

Пример определения месячной суммы амортизации при линейном способе. Сумма амортизационных отчислений учитывается в составе операционных расходов. Однако по объектам жилищного фонда, используемым для извлечения дохода, амортизация начисляется в общеустановленном порядке. Но в балансе она не отражается отдельной строкой, а уменьшает стоимость объекта. 256 НК РФ, это в том числе земля и иные объекты природопользования, произведения искусства, основные средства, по которым применен инвестиционный вычет, и т.д. Д 20 — К 02 — начисление амортизации по основному средству, относящемуся к основному производству.

Если очень грубо, то первоначальную стоимость делите на СПИ в месяцах и получаете сумму амортизации за месяц. Там уже подсчитать сумму накопленной амортизации за 10 лет не сложно. Что касается продажи основного средства, то при УСН нужно понимать, что Вы должны включить в доходы, а что в расходы. С расходами у Вас могут возникнуть определенные сложности. — списание стоимости по сумме чисел лет срока полезного использования – определяют исходя из первоначальной стоимости объекта ОС и расчетного коэффициента.

3. Способы начисления амортизации объектов нематериальных активов

Если доход связан с фактической величиной выпуска продукции в течение срока полезного использования, то целесообразно применять способ начисления амортизации пропорционально объему продукции (работ). Если нет выпуска продукции, то не нужно и начислять амортизацию. Результатом исследования темы «Способы начисления и учет амортизации основных средств» должны стать выводы об особенностях и преимуществах того или иного способа начисления амортизации в бухгалтерском и налоговом учете.

Однако нелинейные методы расчета норм амортизации, как правило, позволяют быстрее списывать стоимость объектов внеоборотных активов на затраты. Это больше соответствует экономическому смыслу проводимых операций и позволяет оптимизировать затраты по налогам на прибыль и на имущество. Способ амортизации конкретного объекта НМА организация устанавливает самостоятельно, исходя из ожидаемых поступлений будущих экономических выгод от использования актива.

Расчет амортизации способом уменьшаемого остатка – пример

Способ уменьшаемого остатка, при котором амортизация начисляется исходя из остаточной стоимости объекта основных средства на начало отчетного года, нормы амортизации, рассчитанной на основе срока полезного использования, и коэффициента ускорения, установленного организацией, но не выше 3. Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы. Начало и конец начисления амортизации — с первого числа месяца, следующего за месяцем ввода или соответственно выбытия основного средства. После окончания срока полезного использования основных средств амортизация не начисляется.

Начисление амортизации «прерывается» если руководитель принимает решение о консервации объекта ОС на срок более 3 месяцев. Амортизацию сегодня принято исчислять не только в рамках, установленных бухучетом, но и на базе налогового учета. Госаппарат вправе устанавливать соответствующие ограничения на амортизационные начисления. Подобные лимиты позволяют предприятию снизить совокупную сумму налога, которым облагается прибыль. В совокупной системе финансовых ресурсов производства амортизационные отчисления можно записать в категорию внутренних производственных источников, которые также содержат в себе ту часть прибыли, которая значится в остатке и используется предприятием для удовлетворения личных нужд.

Ежегодно бухгалтеру следует пересматривать срок и проверять, соответствует ли он условиям использования основного средства. Для амортизации остальных объектов ОС и НМА может быть выбран линейный или нелинейный метод. При этом применяться он должен сразу ко всем амортизируемым объектам ОС и НМА. Нормы амортизационных отчислений дифференцированы по группам и видам основных средств. Они зависят также от условий, в которых эксплуатируются основные средства. Например, офисная техника, которая также включена в перечень активов организации, изнашивается и морально, поскольку технология имеет свойство устаревать, а также физически.

Способы расчета амортизации

Начисление амортизации способом уменьшаемого остатка производится таким образом, чтобы суммы амортизации объекта основных средств за одинаковые периоды уменьшались по мере истечения срока полезного использования этого объекта. При этом организация самостоятельно определяет формулу расчета суммы амортизации за отчетный период, обеспечивающую систематическое уменьшение этой суммы в следующих периодах. При этом организация самостоятельно определяет формулу расчета суммы амортизации за отчетный период, обеспечивающую систематическое уменьшение этой суммы в следующих периодах (п. 35 ФСБУ 6/2020).

Учетной политикой предусмотрен способ начисления амортизации по сумме чисел лет полезного использования. Исходя из указанного можно сделать вывод, что базовое правило — начинать начислять амортизацию в бухгалтерском учете нужно начиная с даты признания объекта ОС в бухгалтерском учете, а прекращать — с момента списания объекта с бухгалтерского учета. Организация учета начисления амортизации ОС в бухгалтерском учете и с целью налогообложения прибыли; нормативно-правовая база.

Норма амортизации основных фондов: понятие и структура

Удержание средств в фонд амортизации производится с учетом длительности срока, на протяжении которого оборудование эксплуатировалось предприятием. За основу расчетов отчислений на амортизацию изначально берется эксплуатационный срок средств, который указывается в соответствующих документах, а также амортизационная норма, установленная с помощью метода линейных начислений. Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход. При оприходовании объекта на баланс требуется определить, куда будет начисляться амортизация после окончания расчётного срока.

Формула расчета амортизации линейным способом в бухгалтерском учете

Уменьшаемого остатка, который в налоговой терминологии называется нелинейным. Организация сама решает, какой из видов амортизации применять. Выписку из банка у предпринимателя регулярно запрашивает бухгалтер. Этот документ нужен, чтобы отразить в учете поступления и оплаты по расчетному счету.

Любой актив имеет установленный срок использования, в течение которого он будет участвовать в производстве (торговле, оказании услуг), принося прибыль. Норма амортизации – это годовой показатель износа основного средства, выраженный в процентах. Начисляется амортизация не только в процессе производства, https://deveducation.com/ это касается разных отраслей экономики. При осуществлении любого вида деятельности имеющиеся на предприятии основные средства изнашиваются. К примеру, в торговле используется холодильное оборудование, стеллажи, на которых разложен товар. Всё это со временем теряет форму и потребительские качества.

Способ уменьшаемого остатка начисления амортизации – пример

Подобную таблицу составляют ежемесячно, каждый раз корректируя сумму износа в соответствии с поступлением и выбытием ОС. 3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны. Находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев. В данное время в РФ существует следующий порядок начисления амортизации (НК РФ ст. 256 — 259). Равномерное начисление амортизации не обеспечивает концентрацию ресурсов, необходимую для быстрой замены оборудования, подверженного активному влиянию морального износа.

При использовании способа уменьшаемого остатка для списания амортизируемой стоимости объекта нужно остаточную стоимость объекта умножить на норму амортизации, исчисленную исходя из срока полезного использования объекта, и коэффициент ускорения. Способ амортизации по сумме чисел лет срока полезного использования. Этот способ также относится к ускоренным и позволяет амортизация что это производить амортизационные отчисления в первые годы эксплуатации в значительно больших размерах, чем в последующие. Указанный способ используется для объектов основных средств, стоимость которых уменьшается в зависимости от срока полезного использования; быстро наступает моральный износ; расходы на восстановление объекта увеличиваются с увеличением срока службы.

Рассмотреть способы начисления амортизации в бухгалтерском учете и для целей налогообложения прибыли с использованием практических примеров их применения. Дать оценку влияния каждого способа на формирование финансовых результатов в бухгалтерском и налоговом учете. Особенности отражения амортизации основных средств в бухгалтерском и налоговом учете.

Этот процесс постепенного переноса стоимости называется амортизацией основных средств. В данном случае норма амортизации определяется делением первоначальной стоимости объекта на запланированный производителем объем работ, а величина амортизационных отчислений – умножением нормы амортизации на фактический объем выпущенной продукции за отчетный период. Для расчета амортизации нужно знать срок полезного использования объекта и первоначальную стоимость объекта.